David Leonhardt – The Morning

O edifício da Reserva Federal. Haiyun Jiang/The New York Times

Inflação – ou turbulência?

É um lembrete do alto custo de uma supervisão bancária fraca.

O Federal Reserve enfrenta uma difícil decisão em sua reunião que termina esta tarde : as autoridades do Fed devem aumentar as taxas de juros em resposta aos preocupantes dados recentes de inflação – e aceitar o risco de causar mais problemas para os bancos? Ou as autoridades devem interromper seus aumentos de taxas – e aceitar o risco de que a inflação permaneça alta?

Esse dilema é outro lembrete do amplo dano econômico causado pelas crises bancárias. No boletim de hoje, explicarei primeiro a difícil decisão do Fed e depois examinarei uma das lições que emergem da atual turbulência bancária. Acima de tudo, essa turbulência é um lembrete dos altos custos da regulamentação bancária ineficaz, que tem sido um problema recorrente nos EUA.

O dilema do Fed

O problema para o Fed é que existem excelentes razões para continuar aumentando as taxas de juros e excelentes razões para fazer uma pausa.

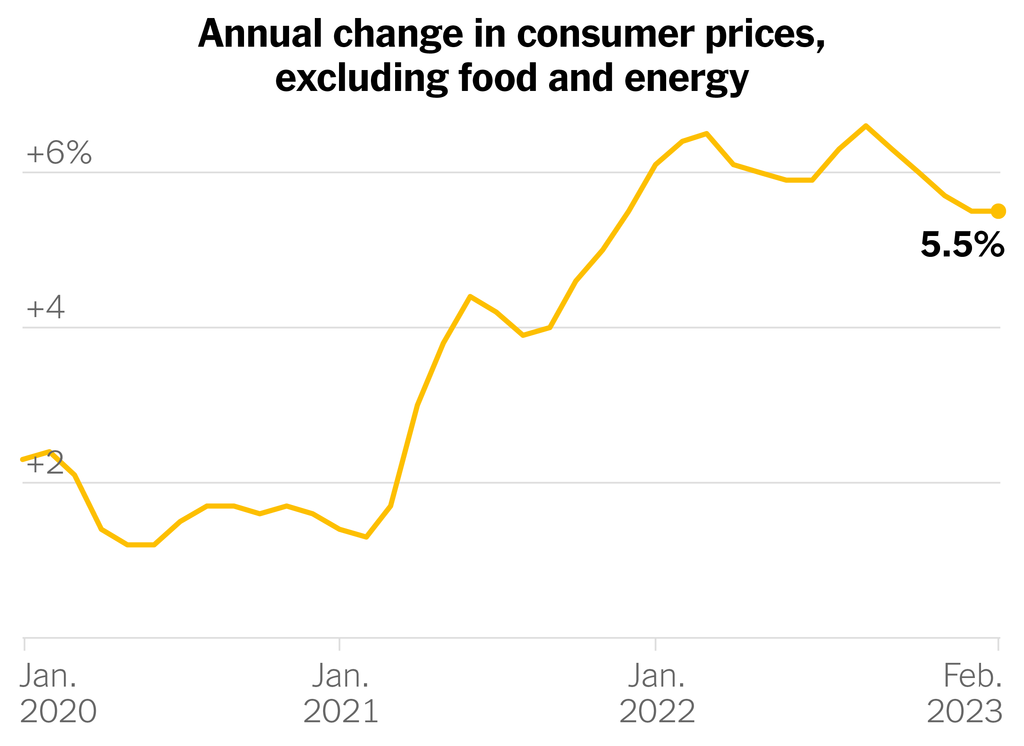

Por um lado, os dados econômicos das últimas semanas sugerem que a inflação não está caindo tão rapidamente quanto os analistas esperavam. Os preços médios ao consumidor estão cerca de 6 por cento mais altos do que há um ano, e os analistas esperam que o número permaneça acima de 3 por cento durante a maior parte deste ano. Isso é mais alto do que os funcionários do Fed e muitas famílias acham confortável. Durante grande parte do século 21, a inflação esteve próxima de 2%.

Fonte: Bureau of Labor Statistics | Por The New York Times

Uma taxa de inflação que permanece perto de 4% por um período prolongado é problemática por vários motivos. Isso reduz o poder de compra e dá às pessoas motivos para esperar que a inflação permaneça alta por anos. Eles então pedirão a seus empregadores salários mais altos, potencialmente causando uma espiral na qual as empresas aumentam seus preços para pagar pelos aumentos e a inflação sobe ainda mais. O mercado de trabalho apertado de hoje, com desemprego perto de seu nível mais baixo desde a década de 1960, aumenta esses riscos. A economia ainda parece estar funcionando mais quente do que é sustentável.

Esta situação explica por que as autoridades do Fed planejaram originalmente continuar elevando sua taxa básica de juros na reunião de hoje – desacelerando assim a economia ao aumentar o custo de casas, carros e outros itens que as pessoas compram com dívidas. Algumas autoridades do Fed favoreceram um aumento de um quarto de ponto, que seria idêntico ao aumento na reunião do Fed no mês passado. Outros preferiram um aumento de meio ponto, em resposta aos preocupantes dados recentes de inflação.

Os problemas bancários das últimas duas semanas embaralharam esses planos. Por que? Além de desacelerar a economia, taxas de juros mais altas deprimem o valor de muitos ativos financeiros ( como explicam esses gráficos ). Alguns executivos de bancos fizeram um trabalho ruim de planejamento para esses declínios de ativos e seus balanços foram prejudicados. Quando os clientes ficaram preocupados com o fato de os bancos não terem mais dinheiro suficiente para devolver seus depósitos, ocorreu uma clássica corrida aos bancos. Isso levou ao colapso do Silicon Valley Bank e do Signature Bank, e outros permanecem em perigo .

Se as autoridades do Fed continuarem elevando sua taxa de referência, correm o risco de prejudicar os balanços de mais bancos e causar novas corridas aos bancos. É por isso que um aumento de meio ponto agora parece menos provável. Alguns economistas ( incluindo Paul Krugman, do The Times ) pediram ao Fed que evite quaisquer aumentos adicionais por enquanto. Muitos analistas esperam que o Fed se comprometa e aumente a taxa em um quarto de ponto; Jason Furman, um ex-funcionário do governo Obama, inclina-se para essa abordagem .

A decisão é inevitavelmente carregada. O Fed deve escolher entre problemas potencialmente exacerbados nos mercados financeiros e parecer brando com a inflação.

Por que os resgates acontecem

Tudo isso ressalta o alto custo das crises bancárias. Na maioria dos setores, o colapso de uma empresa não causa problemas econômicos em cascata. Nos mercados financeiros, o colapso de uma empresa pode levar a um pânico que se autoalimenta. Investidores e clientes começam a sacar seu dinheiro. Uma recessão, ou mesmo uma depressão, pode ocorrer.

Essas consequências são a razão pela qual funcionários do governo salvam bancos com mais frequência do que outras empresas. Os resgates, é claro, têm enormes desvantagens: eles normalmente usam dinheiro do contribuinte ( ou dinheiro de outros bancos ) para subsidiar executivos de bancos abastados que falharam em seus empregos. “Ninguém é tão privilegiado em toda a economia”, disse-me Anat Admati , professor de finanças da faculdade de administração da Universidade de Stanford.

Durante uma crise, resgates podem ser inevitáveis por causa dos riscos econômicos de colapsos de bancos. A questão-chave, então, é como regular os bancos com rigor suficiente para minimizar o número de resgates necessários.

Nas últimas décadas, os EUA falharam em fazê-lo. Após a crise financeira de 2007-9, os formuladores de políticas endureceram as regras por meio da Lei Dodd-Frank. Mas o Congresso e o governo Trump afrouxaram a supervisão dos bancos de médio porte em 2018 – e o Silicon Valley Bank e o Signature Bank foram duas das empresas que se beneficiaram.

Por mais complicado que seja o financiamento, os princípios básicos por trás da regulamentação bancária são diretos. Os bancos exigem um escrutínio especial do governo porque podem receber benefícios especiais dos contribuintes durante uma crise. Esse escrutínio inclui limites aos riscos que os bancos podem assumir e exigências de que mantenham dinheiro suficiente em reserva para sobreviver à maioria das crises previsíveis. “Você garante que eles tenham o suficiente para pagar”, como disse Admati.

Executivos de bancos e investidores costumam se irritar com essas regras porque elas reduzem os retornos. Afinal, o dinheiro mantido em reserva não pode ser investido em outro lugar e gerar grandes lucros. Também não pode explodir quando chegam tempos difíceis.

![]()